[2025 고금리 시대] 예금 대신 투자할 곳 TOP 5 완전정리

키워드: 고금리 시대, 예금 대신 투자, 투자할 곳, 배당주, 리츠, 채권 ETF, 단기채, 금 투자, 달러 자산

핵심 요약 2025년 고금리 시대에는 예·적금만으로 물가를 이기기 어렵습니다. 현금흐름이 보이는 자산과 금리 민감도가 낮은 자산을 조합해 위험을 분산하는 것이 핵심입니다.

본 글은 개인투자자가 예금 대신 투자 관점에서 접근할 수 있는 다섯 가지 선택지와 실제 실행 단계(계좌·상품·유의점)를 정리했습니다.

결론: 투자할 곳은 단일 답이 아니라 포트폴리오의 조합입니다. 배당/임대/이자/원자재/통화 노출을 균형 있게 담으세요.

1) 고배당주·배당 ETF — 현금흐름 중심의 주식 대안

고금리 시대에는 부채 부담이 낮고 현금창출력이 높은 기업이 상대적으로 견조합니다. 배당주 혹은 배당 전략 ETF는 시장 변동 속에서도 배당수익을 통해 총수익을 완화하는 역할을 합니다.

어떻게 투자하나

- 증권 계좌 개설 → 배당 전략 ETF(국내/해외) 또는 개별 배당주 매수

- 필수 체크: 배당성향·배당성장의 연속성, 순현금/순차입 구조, 이자보상배율

- 세제: 국내 상장주식 배당은 금융소득으로 분류, 연 2천만 원 초과 시 종합과세 유의

| 장점 | 한계 |

|---|---|

| 현금배당으로 변동성 완충, 배당 재투자 효과 | 주가 하락 리스크, 경기 둔화 시 배당 축소 가능 |

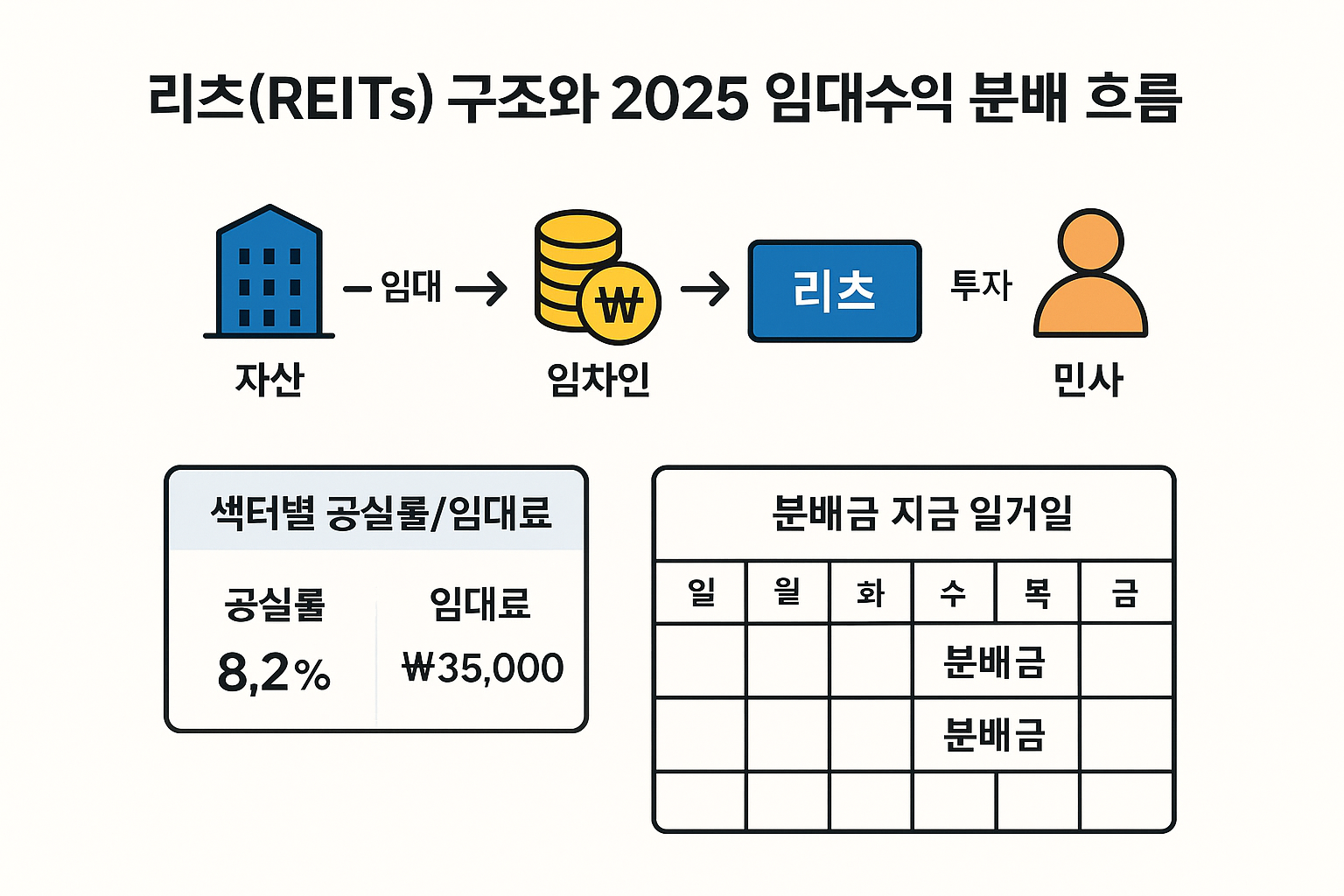

2) 리츠(REITs) — 임대수익을 나누는 구조

예금 대신 투자 대안으로 상장 리츠는 소액으로 상업용 부동산 임대수익에 참여할 수 있습니다. 배당 가능 이익의 일정 비율을 분배해야 하는 구조적 특징으로 정기적 분배금이 기대됩니다.

어떻게 투자하나

- 국내/해외 상장 리츠 종목 또는 리츠 ETF 매수

- 체크 포인트: 자산 포트폴리오(오피스·물류·데이터센터), 임대차 만기 구조, 차입비율(LTV), 금리 헤지 여부

- 분배금 일정 및 분배 성향, 공시(임대료 인상률·공실률) 확인

| 장점 | 한계 |

|---|---|

| 임대수익 기반의 분배금, 실물자산 인플레이션 헤지 잠재력 | 공실·재평가·차입비용 상승 시 분배금 변동 |

3) 채권형·중장기 채권 ETF — 금리 하락 시 듀레이션 효과

정기 예금과 유사하게 이자에 노출되면서도, 금리 하락 구간에는 채권 ETF의 가격 상승 잠재력이 있습니다. 다만 금리 상승 시 평가손을 볼 수 있어 만기 분산과 듀레이션 관리가 핵심입니다.

어떻게 투자하나

- 국고채·회사채·혼합형 등 지수 추종 ETF 선택

- 지표: 듀레이션, 보유채권 등급, 총보수, 추적오차, 분배금 정책

- 세제: 채권형 ETF 분배금·양도차익 과세체계 확인

| 장점 | 한계 |

|---|---|

| 이자수익 + 금리 하락 시 평가이익 가능 | 금리 상승기 가격 하락, 신용스프레드 확대 리스크 |

4) 단기채·머니마켓형 ETF — 변동성 낮춘 현금 대기처

유동성을 확보하면서 예금 이상의 경쟁력 있는 이자수익을 노릴 때 단기채 ETF·머니마켓형 ETF가 대안이 됩니다. 만기가 짧아 금리 민감도가 낮고, 분배금이 월·분기 단위로 지급되는 상품이 많습니다.

어떻게 투자하나

- 국공채·AAA 회사채 중심 초단기·단기 ETF 선택

- 체크: 평균만기, 유동성(거래대금·스프레드), 총보수

- 활용: 리밸런싱 대기자금, 목표가 주문 전략과 병행

| 장점 | 한계 |

|---|---|

| 가격 변동성 낮음, 신속한 환금성 | 장기 금리 하락 랠리의 자본이익은 제한 |

5) 금(現物·ETF) & 달러 자산 — 인플레·리스크 헤지

원자재의 대표격인 금 투자는 통화가치 하락과 지정학적 변동성에 대한 헷지 수단입니다. 또한 달러 자산은 위기 국면에서 안전통화 역할을 해 투자할 곳의 분산 축을 담당합니다.

어떻게 투자하나

- 금: 실물(거래소 금현물)·금 ETF·금 통장

- 달러: 외화예금·달러표시 MMF/ETF·달러 RP

- 체크: 환헤지 유무, 보수, 스프레드, 과세(금 실물·ETF 과세 기준 상이)

| 장점 | 한계 |

|---|---|

| 인플레이션·위기 헤지, 통화 분산 | 현금흐름 부재(금), 환율 변동성(달러) |

실전 체크리스트 — 계좌·세제·리스크 관리

- 계좌 선택: 일반 CMA/위탁 + 연금/ISA로 과세 최소화 설계

- 분배금/배당 캘린더: 월/분기/반기 현금흐름 스케줄 구축

- 수수료: ETF 총보수·스프레드·환전 비용 비교

- 환헤지: 달러 노출 상품은 헤지·언헤지 선택

- 리밸런싱 규칙: 목표 비중 ±5% 밴드, 분배금 자동 재투자

- 리스크: 금리·신용·부동산 사이클, 환율 변동성 시나리오 점검

예시 포트폴리오 — 보수형·중립형·공격형(참고용)

| 유형 | 배당주·리츠 | 채권형 ETF | 단기채/MMF형 ETF | 금 | 달러 |

|---|---|---|---|---|---|

| 보수형 | 20% | 35% | 35% | 5% | 5% |

| 중립형 | 30% | 30% | 25% | 10% | 5% |

| 공격형 | 40% | 25% | 15% | 15% | 5% |

※ 위 비중은 교육용 예시이며, 투자 권유가 아닙니다. 개인의 위험선호·현금흐름·과세 상황에 맞게 조정하세요.

결론 — 2025 고금리 시대, 답은 ‘조합’

예금 대신 투자를 고민할 때 단일 자산에 올인하기보다, 배당(현금흐름)·임대(분배금)·이자(채권)·원자재(금)·통화(달러)를 적절히 배합하는 것이 합리적입니다.

월별 현금흐름 캘린더를 중심으로 리밸런싱 규칙을 세우고, 비용과 세제를 관리하면 투자할 곳의 경쟁력이 크게 달라집니다. 핵심은 지속 가능한 원칙과 분산입니다.

[참고문헌·출처]

- 한국은행, 「통화정책 관련 자료·보도 참고」.

- 금융투자협회, 「국내 ETF·리츠 투자 안내」.

- 거래소(KRX), 「상장지수펀드·리츠 공시 정보」.

※ 본 문서는 일반적인 금융 정보 제공을 목적으로 작성되었으며, 특정 종목이나 상품을 추천/권유하지 않습니다. 투자 결과의 책임은 투자자에게 귀속됩니다.